[신문읽기] 매일경제 조선일보 (9.9) 서울불패 끝, 유가급락, ECB 자이언트스텝, 반도체 최악의 시간, 말레이 수소프로젝트, 아이폰14

부동산 하락 이야기가 지속적으로 나오고 있다. 금리 인상으로 인한 매수세 하락이 확실히 흐름을 끌어가고 있다. 단기 급등에 대한 심리적 부담감, 추세 변화에 대한 관망세 등의 심리 변화는 이에 뒤따르고 있다.

외곽부터 빠져나가더니 중심지 역시 하락이 시작됨. 물론 외곽의 가격 하락폭이 두세배에 달하고 있다. 급매물 위주의 간헐적 거래만 형성되고 있고 가을철임에도 거래 절벽은 여전하다. 월에 거래 자체가 0건인 자치구도 속출하고 있음. 거래가 씨가 마르고 가격은 하락하는 침체 현상의 지속이다 금리의 변화가 공급 물량과 함께 양대축임을 깨닫게 하는 올 한해다.

집값의 안정적인 유지는 결국 공급이 필요한데, 자재값이 올라버리면서 주택착공이 줄어들고 심지어 GTX 공사마저 지연되고 있다. 지난 5년간 핵심지의 공급이 틀어막혔는데 그 때 했으면 더 싸게 가능했을 물량 공급이 아쉽기만 하다. 이제 원가 자체가 올라 분양가격이 올라버리면 집값의 바닥권은 그 가격으로 형성될 확률이 높다. 공급이 이뤄지게 되면서 안정적인 가격을 기대했을 정부지만, 공급이 부진해지고 어영부영 금리인상으로 수요가 틀어막히며 가격이 떨어지는 상황이다. 본질적인 것은 유럽의 가스문제에서 보듯, 수요억제보단 결국 공급이다.

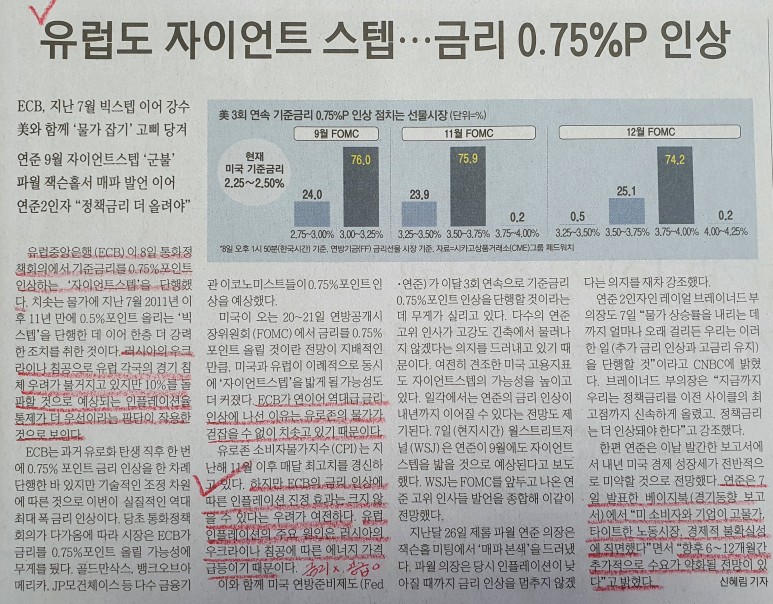

유럽도 0.75%P를 올리면서 본격 금리 인상으로 접어들었는데 미국과 달리 ECB의 금리 인상이 인플레이션을 얼마나 잠재울 지는 미지수다. 여기는 금리 인상통한 유동성 회수보다 당장의 에너지 공급이 중요하기 때문. 그리고 연준의 스탠스는 이제 아예 6~12개월 간 수요 악화를 전망하고 있다.

엘살바도르의 비트코인 법정화폐 1년 실험은 실패로 가고 있다. 무엇보다 비트코인 가격이 70% 하락하면서 스텝이 더 꼬이고 있음. 높은 가격에 샀던 비트코인을 누가 미쳤다고 지금 가격을 통해 거래대금으로 사용하겠음. 결국 송금용으로 비트코인을 사용하지 않고 다시 달러를 쓰고 있다. 비트코인은 결재수단보다는 희소성을 통한 투자가치를 봐야하는 게 아닌가 싶은데 결국 달러의 유동성, 금리 앞에 비트코인 또한 처참히 무너지고 있는 중이다.

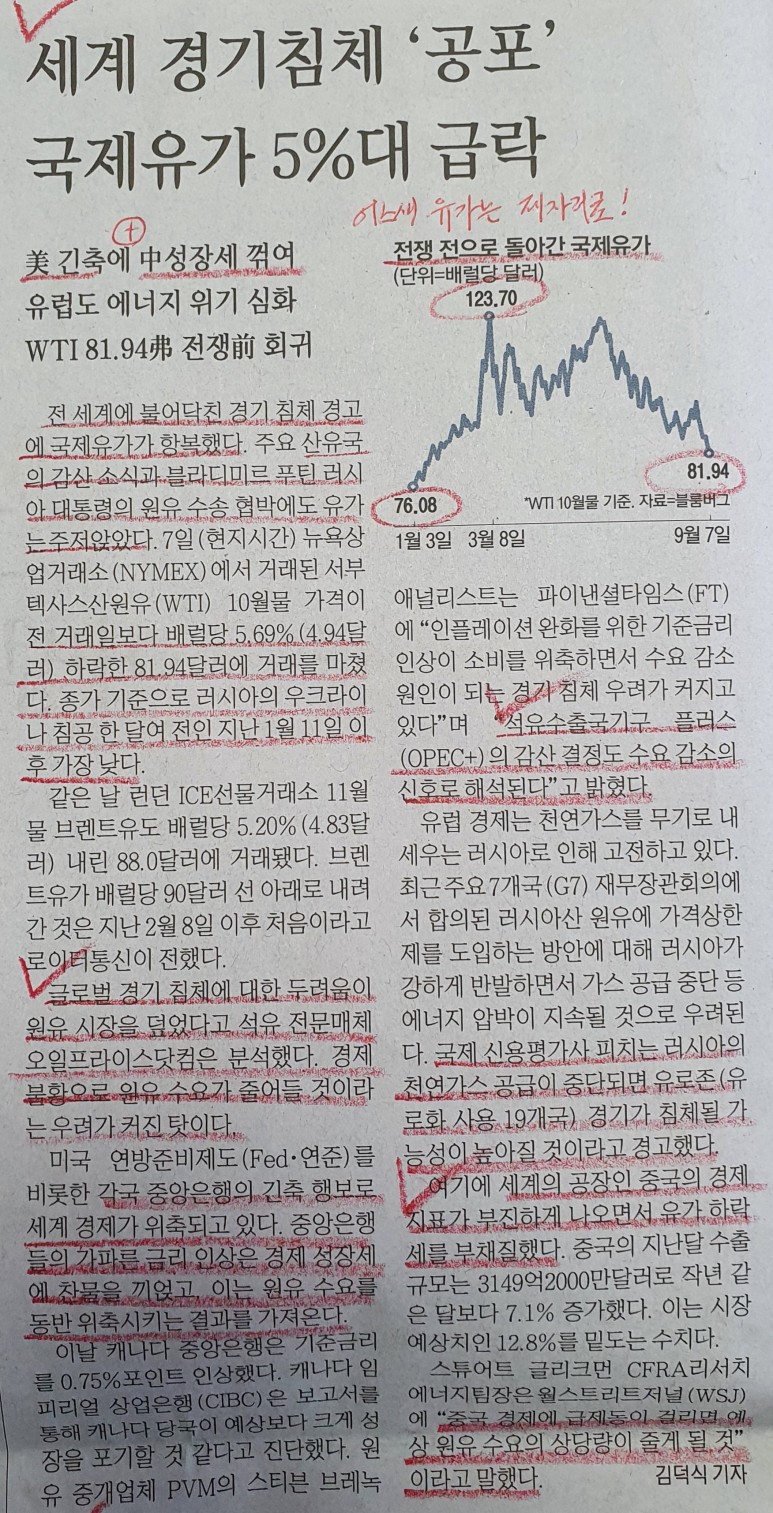

유가가 최근 다시 반등한다더니 기어코 꺾였다. 5% 급락을 보는 중. 산유국의 감산과 러시아의 에너지 협박에도 불구하고 미국의 긴축 + 중국의 수요 감소가 전체 수요를 끌어내리고 있다. 수요와 공급 매커니즘이 기본임을 깨닫게 해준다. 수요의 완투 펀치는 미국고 중국. 특히 중국의 수요가 엄청난 가운데 그 위력을 과시하고 있다. 수요 감소를 통해 유가를 끌어내는 효과를 보여줌. 근데, 그러면 10월 이후 시진핑 3연임 이루고 봉쇄 풀면 어떻게 되는 걸까. 국제 유가가 전쟁 이전으로 회귀해가지만, 유럽은 가스가 문제다.

러시아, 우크라이나의 전쟁은 장기화 되면서 흐름이 와리가리 시전중. 돈바스 합병을 9월 안에 끝내나 싶었는데 우크라이나가 무려 크림반도까지 공격하고 기세가 다시 바뀌면서 합병 시도를 11월로 미루려는 모양새가 펼쳐진다. 미국은 여전히 뒤에서 중장기 계획까지 수립하며 지원할 모양. 이렇게 길어질수록 가스를 볼모로 잡힌 유럽의 겨울은 보릿고개 확정이 될 것이다.

DB 하이텍의 차량용 반도체 공정 개발 완료 뉴스. 이미 지주사 문제와 얽힌 DB하이텍의 펩리스 쪼개기 시도 이후에 기업의 투자 매력도는 상실해버렸지만 전력 반도체 시장이 커가는 것을 체크하기에 적합한 기사다.

용광로 살리기에 총력전을 펼치는 포스코. 일단 고로를 가동시키는 것은 아예 그 안의 쇳물이 굳어버리면 정말 답이 없어지기 때문. 그러나 후공정 시설의 정상화 전까지는 이 휴풍과 송풍을 반복하는 방식을 펼칠수 밖에 없어보인다.

로봇이 치킨 튀겨주게 되면, 근무자의 위험/업무 부담이 감소하고 소비자들 입장에서도 위생이 확보되고, 맛에서도 일관성을 볼 수 있게 된다. 로봇이 산업, 서비스 현장에서 많은 자리를 가져갈 것은 자명해 보인다.

오아시스는 그래도 마켓컬리랑은 다르게 흑자 구조. 아무래도 오프라인 현장 매장 위주로 성장하였기 때문에 체력이 탄탄한 편이고 이로 인한 충성 고객도 확보 되어 있긴한데 매출 3500억, 이익 57억원짜리 기업이 기업가치 2조라니... PER, PBR 말고도 작년에 핫했던 PSR 개념 쳐 넣어봐도 이게 말이 되나 싶다. 한... 5~7천억도 PSR로 그나마 쳐줬을 때 가능한거 아닌가 싶음.

반도체 센티에 대한 기사. 결국 PC,스마트폰의 전방 수요가 꺾이고 이에 따라 재고가 쌓여가고 있다. 이로인해 엔비디아의 경우 재고 평가손실이 후덜덜했음. 미국의 인텔, 마이크론, 엔비디아 등이 그래서 국내 반도체 기업과 마찬가지로 최악의 시간을 보내고 있는 상황이다.

메모리 반도체의 불황이 더 심각하다고 보고 있는 전망이 나오는 가운데, 아예 메모리 반도체 시장이 '자유낙하' 상태라고 까지 표현하고 있다. 반도체의 대규모 재고조정이 필요할 터인데, 내년초까지 최소 이어질 것이란 전망. 반대로 투자자 입장에선 그 재고털이가 바로 바닥 신호 아닐까.

말레이시아의 수소 사업은 결국 생산된 수소를 말레이시아 현지에서 일부 사용하고 나머지는 전량 암모니아 형태로 국내에 들여오는 프로젝트. 수소와 암모니아의 전환 구조를 이해해야 한다. 이 수소 사업에 참여한 기업은 삼성엔지니어링, 롯데케미칼, 포스코.

아이폰의 급나누기. 미니를 없애버리고 프로 라인과 일반 라인으로 확실히 갈랐다. 일반 라인은 그냥 이전버전이라고 봐도 무방하고, 새로운 칩과 노치를 없앤 다이내믹 아일랜드, 4800만화소 카메라, AOD 기능까지 프로라인에 몰빵이다. 급을 나누고 프로라인에만 신기술을 넣으면서 고가 판매를 통한 이익 극대화를 노리는 전략이다. 어차피 혁신을 기대하는 애플의 소비자들은 대거 프로라인으로 갈것을 알고 있는 것. 대단한 브랜드 파워와 마케팅 전략과 이를 가능하게 하는 기술 개발의 연속이다.

인플레이션, 금리인상, 봉쇄 등으로 인한 수요 억제가 현재 상황을 누르고 있지만, 본질적인 해소는 역시나 공급의 개선이다. 가스/원유의 공급량 증가, 주택의 증가 등이 개선되지 않는 이상 다시 수요가 늘어나면 침체는 지속될 것이다.

수요와 공급의 매커니즘이 결국 심리까지 끌고 오게 되며 진폭을 키우는 것이고 그 투심의 변동에 따라 진폭이 가장 큰 곳이 바로 주식시장이다. 그렇기에 공포심을 이겨낼 준비, 공부, 경험이 중요하다.